Apa Itu KPR Rumah: Syarat, Cara Mengurus, dan Tips Lolos KPR

Penulis: Editor Brighton

Brighton.co.id - Apa itu KPR? KPR atau Kredit Pemilikan Rumah adalah fasilitas pembiayaan dari bank yang memungkinkan Anda membeli rumah dengan cara mencicil dalam jangka waktu tertentu. Bagi banyak orang, terutama generasi muda, KPR menjadi solusi terbaik untuk mewujudkan impian memiliki rumah tanpa harus membayar lunas di awal.

Selain KPR, ada solusi lainnya yang bebas ribet dan bisa banget Anda andalkan yaitu Fast Loan, temukan info lengkapnya di sini!

Dalam artikel ini, kita akan membahas secara lengkap, akurat, dan mudah dipahami segala hal yang perlu Anda ketahui tentang apa itu KPR rumah, termasuk:

- Pengertian KPR dan KPR rumah secara umum

- Ciri-ciri dan karakteristik utama KPR

- Keunggulan dan keuntungan memiliki rumah melalui KPR

- Jenis-jenis KPR, termasuk KPR subsidi dan non-subsidi

- Contoh nyata penerapan KPR di Indonesia

- Syarat-syarat umum pengajuan KPR

- Cara mengurus KPR agar disetujui bank

- Tips jitu agar lolos verifikasi KPR pertama kali

- Jawaban atas pertanyaan umum seperti:

- Apa itu plafon KPR?

- KPR itu apa?

- Apa itu rumah KPR?

Artikel ini dirancang untuk menjadi panduan terlengkap tentang KPR yang bisa membantu Anda mengambil keputusan finansial secara tepat. Tidak hanya cocok untuk pembaca pemula, tetapi juga bermanfaat bagi siapa pun yang sedang mempertimbangkan pembelian rumah dengan skema KPR.

Pengertian Apa Itu KPR?

KPR atau Kredit Pemilikan Rumah adalah fasilitas pembiayaan dari perbankan atau lembaga keuangan yang diberikan kepada individu untuk membeli rumah, apartemen, atau properti residensial lainnya secara cicilan jangka panjang.

Dengan KPR, pembeli cukup membayar sejumlah uang muka (DP), sedangkan sisanya akan dibiayai oleh bank dan dibayar secara bertahap oleh debitur setiap bulan beserta bunga hingga masa kredit berakhir.

Secara sederhana, KPR adalah solusi pembiayaan rumah yang memungkinkan masyarakat memiliki hunian pribadi tanpa harus menyiapkan dana tunai penuh di awal.

KPR Adalah: Definisi Singkat dan Resmi

Dalam terminologi keuangan, KPR adalah pinjaman konsumtif yang disalurkan oleh perbankan untuk pembelian properti residensial, di mana properti yang dibeli juga dijadikan sebagai jaminan kredit (collateral). Bila kredit macet, bank berhak menyita properti tersebut sesuai dengan perjanjian kredit.

Jadi, KPR adalah singkatan dari: Kredit Pemilikan Rumah

Apa Itu KPR Rumah?

KPR rumah merupakan bentuk paling umum dari KPR, di mana nasabah mengajukan pinjaman untuk membeli rumah tapak, rumah subsidi, rumah susun, atau apartemen. Produk ini sangat populer di Indonesia karena:

- Harga rumah terus meningkat dari tahun ke tahun

- Masyarakat berpenghasilan menengah tidak mampu membeli tunai

- Skema pembayaran fleksibel (5, 10, 15 hingga 25 tahun)

- Dapat disesuaikan dengan penghasilan bulanan

Fungsi dan Tujuan KPR

Pemerintah menyediakan KPR Subsidi (FLPP) untuk Masyarakat Berpenghasilan Rendah (MBR) agar bisa memiliki rumah dengan bunga tetap 5% dan tenor sampai 20 tahun.

Tujuan utama KPR adalah membantu masyarakat agar bisa memiliki tempat tinggal yang layak tanpa beban pembayaran tunai di awal. Berikut fungsi utamanya:

- Mempermudah kepemilikan rumah meski dana terbatas

- Menjaga likuiditas keuangan keluarga karena pembayaran bertahap

- Mendukung program pemerintah dalam menurunkan angka backlog perumahan (kekurangan pasokan rumah)

- Menurut Bank Indonesia, sektor KPR menyumbang lebih dari 30% dari total kredit konsumtif nasional.

- Pemerintah menyediakan KPR Subsidi (FLPP) untuk Masyarakat Berpenghasilan Rendah (MBR) agar bisa memiliki rumah dengan bunga tetap 5% dan tenor sampai 20 tahun.

- Jenis properti yang bisa dibeli dengan KPR sangat beragam: dari rumah baru, rumah second, hingga rumah lelang bank.

Fakta Menarik tentang KPR di Indonesia

Kesimpulan Singkat

Jadi, apa itu KPR?

KPR adalah solusi finansial untuk membeli rumah secara bertahap, dengan cicilan jangka panjang dan bunga tertentu. Cocok bagi Anda yang ingin memiliki rumah tapi belum memiliki dana penuh.

Ciri-Ciri KPR

Setelah memahami pengertian KPR, penting untuk mengetahui ciri-ciri utama KPR agar Anda dapat membedakannya dengan jenis pinjaman lainnya dan memahami bagaimana mekanisme ini bekerja. Dengan mengenali ciri khas KPR, Anda juga akan lebih siap dalam proses pengajuan serta mampu memilih produk KPR yang paling sesuai dengan kebutuhan dan kondisi finansial Anda.

Berikut adalah karakteristik umum dari Kredit Pemilikan Rumah (KPR):

1. Jangka Waktu (Tenor) Panjang

Salah satu ciri khas KPR adalah tenor yang panjang, biasanya antara 5 hingga 25 tahun, tergantung pada usia peminjam, kemampuan membayar, dan kebijakan masing-masing bank. Semakin lama tenor, maka cicilan per bulan akan lebih ringan, namun total bunga yang dibayar bisa lebih besar.

2. Menggunakan Agunan Rumah yang Dibeli

Properti yang dibeli dengan KPR akan otomatis menjadi jaminan kredit (agunan) bagi bank. Jika peminjam gagal membayar cicilan sesuai perjanjian, pihak bank berhak melelang rumah tersebut untuk menutupi sisa kewajiban.

3. Dikenakan Uang Muka (DP)

Bank akan meminta peminjam membayar sejumlah uang muka (DP) sebelum kredit disetujui. Umumnya, besaran DP minimal berkisar antara 10% hingga 30% dari harga rumah. Untuk KPR subsidi, pemerintah menetapkan DP yang jauh lebih ringan.

4. Bunga Tetap atau Mengambang

KPR dikenakan bunga kredit, yang bisa bersifat:

- Fixed (bunga tetap): Cicilan tidak berubah dalam periode tertentu

- Floating (bunga mengambang): Disesuaikan mengikuti suku bunga pasar

- Hybrid: Gabungan fixed di awal dan floating setelahnya

Jenis bunga ini akan memengaruhi besarnya cicilan per bulan dan total pembayaran hingga lunas.

5. Disertai dengan Asuransi Wajib

Sebagian besar produk KPR mewajibkan debitur mengikuti asuransi jiwa dan asuransi kebakaran. Tujuannya adalah untuk melindungi peminjam dan pihak bank apabila terjadi risiko seperti meninggal dunia atau rumah terbakar selama masa kredit.

6. Diperuntukkan Khusus Pembelian Properti

Tidak seperti kredit multiguna atau KTA (Kredit Tanpa Agunan), KPR hanya dapat digunakan untuk membeli properti tempat tinggal, seperti rumah tapak, rumah susun, atau apartemen. Penggunaannya tidak fleksibel karena langsung dikaitkan dengan objek properti yang dibiayai.

7. Proses Verifikasi dan Appraisal Properti

Setiap pengajuan KPR akan melewati proses penilaian kelayakan (BI checking, skor kredit, penghasilan) dan juga appraisal properti oleh pihak bank. Ini penting untuk memastikan nilai rumah sesuai dengan jumlah pinjaman yang diajukan.

8. Ada Biaya Tambahan di Awal

Selain uang muka, peminjam biasanya juga harus menanggung biaya lain seperti:

- Biaya administrasi

- Biaya provisi

- Biaya notaris dan balik nama

- Pajak-pajak (BPHTB, PPh, dll.)

Ciri-ciri KPR menandakan bahwa pinjaman ini bersifat jangka panjang, menggunakan properti sebagai agunan, memiliki syarat ketat, dan disertai dengan komponen biaya tambahan. Mengetahui semua aspek ini dapat membantu Anda lebih siap secara finansial dan administratif sebelum mengajukan KPR.

Keunggulan dan Manfaat KPR

Terutama bagi mereka yang belum mampu membeli properti secara tunai, KPR menjadi jembatan finansial yang sangat relevan dan efisien.

Mengambil Kredit Pemilikan Rumah (KPR) bukan hanya sekadar soal cicilan rumah. Di balik kewajiban angsuran tiap bulan, terdapat banyak keunggulan dan manfaat KPR yang membuatnya menjadi pilihan utama bagi jutaan orang di Indonesia dalam memiliki rumah pribadi. Terutama bagi mereka yang belum mampu membeli properti secara tunai, KPR menjadi jembatan finansial yang sangat relevan dan efisien.

Berikut ini adalah berbagai manfaat dan keuntungan dari menggunakan KPR untuk membeli rumah:

1. Bisa Memiliki Rumah Meski Dana Terbatas

Keunggulan utama dari KPR adalah memungkinkan Anda memiliki rumah tanpa harus menyiapkan dana penuh di awal. Cukup dengan uang muka (DP) dan cicilan bulanan yang disesuaikan kemampuan, Anda sudah bisa tinggal di rumah sendiri.

2. Cicilan Disesuaikan dengan Penghasilan

Bank akan menyesuaikan besaran angsuran KPR dengan penghasilan bulanan Anda (biasanya maksimal 30–40% dari gaji). Ini membuat KPR lebih fleksibel dan aman secara keuangan.

Contoh:

Jika penghasilan Anda Rp7 juta per bulan, maka angsuran maksimal berkisar antara Rp2–2,8 juta per bulan.

3. Bunga Kompetitif dan Tenor Fleksibel

Bank menawarkan berbagai skema bunga yang bisa dipilih, mulai dari bunga tetap (fixed), bunga mengambang (floating), hingga kombinasi keduanya (fixed to floating). Selain itu, tenor atau jangka waktu kredit juga fleksibel, mulai dari 5 hingga 25 tahun.

4. Mendukung Rencana Investasi Properti

KPR juga cocok digunakan untuk investasi properti jangka panjang, karena harga rumah cenderung naik dari tahun ke tahun. Artinya, rumah yang Anda cicil hari ini bisa bernilai jauh lebih tinggi di masa depan.

5. Tersedia Pilihan KPR Subsidi dari Pemerintah

Bagi masyarakat berpenghasilan rendah (MBR), pemerintah menyediakan KPR subsidi dengan:

- Bunga tetap 5% sepanjang tenor

- Tenor sampai 20 tahun

- DP ringan (bahkan bisa Rp0)

- Bebas PPN

Ini sangat membantu masyarakat kecil untuk memiliki hunian yang layak tanpa tekanan finansial besar.

6. Memudahkan Pengelolaan Keuangan

Dengan sistem cicilan tetap dan tenor panjang, KPR memberikan kepastian dalam perencanaan keuangan jangka panjang. Anda bisa mengatur anggaran rumah tangga tanpa harus menguras tabungan besar di awal.

7. Rumah Langsung Bisa Ditempati

Setelah akad kredit selesai dan dana cair, Anda bisa langsung menempati rumah meskipun pembayaran belum lunas. Ini berbeda dengan skema sewa atau menabung bertahun-tahun untuk beli tunai.

8. Nilai Rumah Terus Naik Setiap Tahun

Properti, terutama rumah tinggal, adalah aset dengan nilai yang terus meningkat. Maka, mengambil KPR bisa menjadi langkah investasi cerdas—selain untuk tempat tinggal, juga sebagai aset jangka panjang.

Jadi, KPR memberikan banyak manfaat, mulai dari memudahkan masyarakat memiliki rumah dengan cicilan ringan, hingga menjadi peluang investasi properti yang menguntungkan. Dengan strategi dan perhitungan yang tepat, KPR bukan beban—melainkan solusi cerdas dalam membangun masa depan.

Jenis-Jenis KPR

Mengetahui jenis-jenis KPR sangat penting agar Anda bisa memilih opsi yang paling tepat, baik untuk pembelian rumah pertama, rumah investasi, maupun properti subsidi.

Setelah memahami manfaat KPR, Anda juga perlu mengetahui bahwa KPR tidak hanya satu jenis. Ada berbagai tipe KPR yang disesuaikan dengan kebutuhan, kemampuan finansial, serta kebijakan dari lembaga keuangan. Mengetahui jenis-jenis KPR sangat penting agar Anda bisa memilih opsi yang paling tepat, baik untuk pembelian rumah pertama, rumah investasi, maupun properti subsidi.

Berikut adalah jenis-jenis KPR yang umum ditawarkan di Indonesia, lengkap dengan penjelasannya:

1. KPR Subsidi

KPR subsidi adalah jenis KPR yang disediakan oleh pemerintah melalui program FLPP (Fasilitas Likuiditas Pembiayaan Perumahan) untuk membantu Masyarakat Berpenghasilan Rendah (MBR) memiliki rumah.

Ciri-ciri KPR Subsidi:

- Bunga tetap 5% selama masa kredit (flat)

- Tenor panjang hingga 20 tahun

- Uang muka ringan (minimal 1–10%, bahkan bisa Rp0)

- Bebas PPN (Pajak Pertambahan Nilai)

- Harga rumah dan penghasilan dibatasi

- Pekerja bergaji UMR atau sedikit di atasnya

- Pasangan muda yang ingin memiliki rumah pertama

Cocok untuk:

2. KPR Non-Subsidi (Komersial)

KPR non-subsidi adalah produk KPR yang tidak disubsidi pemerintah. Skema ini disediakan langsung oleh bank dengan bunga komersial dan lebih fleksibel dari sisi harga dan jenis properti.

Ciri-ciri KPR Komersial:

- Bunga bisa tetap, mengambang, atau kombinasi

- Tidak ada batasan harga rumah

- Bisa digunakan untuk rumah baru, rumah second, hingga apartemen

- Tenor 5–25 tahun

- Profesional muda dengan penghasilan menengah ke atas

- Pembelian rumah kedua atau rumah investasi

Cocok untuk:

3. KPR Syariah

KPR syariah menggunakan prinsip akad murabahah atau musyarakah mutanaqisah, yang berarti tidak mengenakan bunga, melainkan margin keuntungan tetap yang disepakati di awal.

Ciri-ciri KPR Syariah:

- Tanpa bunga (riba)

- Cicilan tetap (tanpa fluktuasi suku bunga)

- Berdasarkan prinsip jual beli atau sewa beli

- Tidak mengenakan denda keterlambatan (tapi ada sanksi non-finansial)

- Nasabah yang ingin pembiayaan sesuai prinsip syariah

- Mereka yang menghindari risiko bunga mengambang

Cocok untuk:

4. KPR Take Over

KPR jenis ini memungkinkan Anda mengalihkan pembiayaan dari bank lama ke bank baru, biasanya untuk mendapatkan bunga lebih rendah atau layanan lebih baik.

Ciri-ciri:

- Proses dilakukan di tengah masa tenor

- Memungkinkan refinancing atau penyesuaian jangka waktu

- Bisa mengurangi beban cicilan bulanan

- Nasabah yang ingin menurunkan cicilan

- Mengalihkan KPR dari bank konvensional ke bank syariah atau sebaliknya

Cocok untuk:

5. KPR Refinancing

KPR refinancing adalah produk pinjaman di mana rumah yang sudah dimiliki dijadikan jaminan untuk memperoleh dana segar, biasanya untuk keperluan lain (modal usaha, renovasi, dan lain-lain).

Ciri-ciri:

- Berdasarkan nilai rumah saat ini (appraisal)

- Tidak digunakan untuk membeli rumah, tapi memaksimalkan aset yang sudah ada

- Pinjaman diberikan dalam bentuk dana tunai

- Pemilik rumah yang butuh tambahan dana

- Mereka yang punya rumah lunas tapi butuh pinjaman besar

Cocok untuk:

6. KPR Indent

KPR indent adalah pembiayaan rumah yang belum dibangun atau masih dalam tahap konstruksi. Umum digunakan untuk proyek perumahan baru yang dibeli langsung dari developer.

Ciri-ciri:

- Dana dicairkan secara bertahap sesuai progres pembangunan

- Biasanya membutuhkan pengawasan lebih ketat dari bank

- Bisa sedikit lebih lama prosesnya dibanding rumah jadi

- Pembeli rumah baru dari pengembang (developer)

- Investor properti jangka panjang

Cocok untuk:

Jenis-jenis KPR sangat beragam dan masing-masing punya kelebihan tersendiri. Pilihlah KPR yang paling sesuai dengan tujuan Anda—apakah itu rumah pertama, investasi, berbasis syariah, atau refinancing. Semakin Anda memahami jenis-jenis KPR, semakin besar peluang Anda untuk mendapatkan pembiayaan yang tepat dan efisien.

Contoh KPR di Indonesia

Ada banyak pilihan dan skema KPR yang bisa disesuaikan dengan kebutuhan serta kondisi keuangan Anda.

Untuk memudahkan pemahaman dan memperjelas bagaimana KPR diterapkan dalam kehidupan nyata, berikut adalah beberapa contoh KPR di Indonesia dari berbagai jenis yang telah dibahas sebelumnya. Contoh ini mencakup KPR subsidi, non-subsidi, hingga KPR syariah yang umum digunakan oleh masyarakat Indonesia.

1. Contoh KPR Subsidi (FLPP)

Nama Program: KPR Sejahtera FLPP

Penyedia: Pemerintah RI bekerja sama dengan Bank BTN, BNI, BRI, Mandiri, dan bank-bank syariah

Fitur:

- Harga rumah subsidi: mulai dari Rp168 juta (sesuai wilayah)

- Uang muka: mulai dari 1% (bahkan bisa 0%)

- Bunga: flat 5% selama 20 tahun

- Bebas PPN dan asuransi jiwa/kebakaran sudah termasuk

Ilustrasi Kasus:

Andi, pegawai swasta bergaji Rp4,5 juta/bulan, mengajukan KPR subsidi untuk rumah seharga Rp168 juta. Ia hanya perlu menyiapkan DP sekitar Rp1,6 juta dan mencicil sekitar Rp1 juta per bulan selama 20 tahun.

2. Contoh KPR Non-Subsidi (Komersial)

Nama Produk: KPR BTN Platinum

Penyedia: Bank BTN

Fitur:

- Bisa untuk rumah baru, rumah bekas, atau take over

- Uang muka mulai dari 10–20%

- Tenor sampai 25 tahun

- Bunga mulai dari 6,75% fixed 2 tahun, lalu floating

Ilustrasi Kasus:

Rina, seorang manajer marketing dengan gaji Rp12 juta, membeli rumah tipe 70 senilai Rp600 juta. Ia membayar DP Rp120 juta, dan mencicil sekitar Rp4,5 juta per bulan selama 20 tahun.

3. Contoh KPR Syariah

Nama Produk: KPR iB Griya

Penyedia: Bank Syariah Indonesia (BSI)

Fitur:

- Menggunakan akad murabahah (jual beli)

- Cicilan tetap, tanpa bunga

- Uang muka mulai dari 10%

- Tenor hingga 20 tahun

Ilustrasi Kasus:

Farhan, seorang dosen, memilih KPR Syariah untuk menghindari riba. Ia membeli rumah Rp450 juta dengan DP 15%, dan cicilan tetap Rp3,1 juta per bulan selama 15 tahun.

4. Contoh KPR Take Over

Nama Produk: KPR Take Over Mandiri

Fitur:

- Memindahkan cicilan KPR dari bank lama ke Bank Mandiri

- Bisa sekaligus top-up pinjaman

- Proses appraisal ulang dan persetujuan kredit baru

Ilustrasi Kasus:

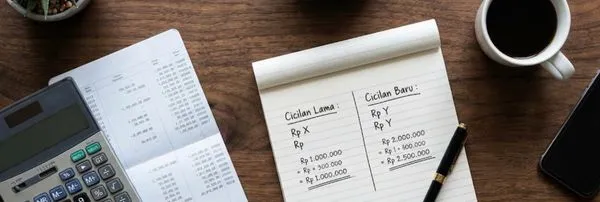

Hendra awalnya mengambil KPR di bank X dengan bunga 12% floating. Setelah 3 tahun, ia take over ke Bank Mandiri dengan bunga 8,75% fixed 3 tahun. Cicilan turun dari Rp6 juta jadi Rp4,9 juta per bulan.

5. Contoh KPR Indent

Nama Produk: KPR Indent BTN

Fitur:

- Rumah masih dalam proses pembangunan oleh developer rekanan

- Bank akan mencairkan dana secara bertahap sesuai progres proyek

- Cocok untuk pembelian rumah di proyek perumahan baru

Ilustrasi Kasus:

Sinta membeli rumah baru dari developer di Bekasi seharga Rp400 juta. Rumah tersebut masih dalam tahap konstruksi. Ia mengajukan KPR Indent, dan BTN mencairkan dana ke developer dalam 3 tahap sesuai progres bangunan.

Contoh-contoh KPR di atas menunjukkan bahwa ada banyak pilihan dan skema yang bisa disesuaikan dengan kebutuhan serta kondisi keuangan Anda. Baik KPR subsidi, komersial, syariah, hingga take over, semua memiliki fitur unik yang bisa dimaksimalkan jika Anda memahami syarat dan keuntungannya.

Tabel Ringkasan: Langkah-Langkah Pengurusan KPR

Untuk mempermudah pembaca memahami alur proses pengajuan Kredit Pemilikan Rumah, berikut ini adalah tabel visual ringkasan langkah demi langkah cara mengurus KPR secara sistematis dan mudah dipahami:

|

Langkah |

Deskripsi Singkat |

Dokumen / Catatan Penting |

|

1. Tentukan Rumah |

Pilih rumah sesuai kebutuhan dan kemampuan (subsidi/non-subsidi) |

Pastikan legalitas rumah: SHM/HGB, IMB, PBB |

|

2. Siapkan DP (Uang Muka) |

Minimal 1–30% dari harga rumah, tergantung jenis KPR |

Dana harus siap sebelum pengajuan |

|

3. Pilih Bank dan Produk KPR |

Bandingkan suku bunga, tenor, biaya, dan reputasi layanan |

Gunakan simulasi KPR online |

|

4. Siapkan Dokumen |

Dokumen pribadi, penghasilan, dan properti |

Lengkap = proses cepat |

|

5. Ajukan KPR ke Bank |

Isi formulir & serahkan dokumen lengkap |

Bisa offline atau online |

|

6. Proses Verifikasi dan Appraisal |

Cek BI Checking, analisis kredit, dan nilai rumah |

Paling krusial, pastikan skor kredit bersih |

|

7. Surat Persetujuan Kredit (SPK) |

Jika lolos, bank akan mengeluarkan penawaran resmi |

Cermati tenor, bunga, dan biaya lainnya |

|

8. Akad Kredit dan Pencairan Dana |

Penandatanganan kontrak dana pencairan dana ke penjual |

Dimulai cicilan bulanan KPR Anda |

Gunakan tabel ini sebagai checklist praktis saat Anda ingin mengajukan KPR agar proses berjalan lebih cepat, lancar, dan minim kesalahan.

Syarat KPR Rumah yang Wajib Dipenuhi

Mengajukan KPR bukan sekadar soal memilih rumah dan membayar cicilan, tetapi juga memenuhi syarat-syarat penting yang telah ditetapkan oleh pihak bank. Banyak calon pemohon KPR gagal disetujui hanya karena tidak memahami atau tidak memenuhi persyaratan dasar yang berlaku. Maka dari itu, Anda harus mengetahui dan menyiapkan semua syarat sejak awal.

Berikut adalah daftar syarat umum pengajuan KPR yang berlaku di hampir semua bank di Indonesia:

1. WNI dan Berdomisili di Indonesia

Pemohon harus berstatus sebagai Warga Negara Indonesia (WNI) dan tinggal di wilayah Indonesia. Warga negara asing (WNA) biasanya tidak dapat mengajukan KPR, kecuali dengan skema khusus dan jangka waktu terbatas.

2. Usia Minimal 21 Tahun atau Sudah Menikah

Bank mensyaratkan bahwa pemohon KPR harus sudah dewasa secara hukum, yaitu:

- Minimal 21 tahun, atau

- Sudah menikah (tanpa batas usia minimum)

3. Usia Maksimal Saat Kredit Berakhir: 55–65 Tahun

Bank akan menyesuaikan tenor KPR dengan usia pemohon. Umumnya, maksimal usia pemohon saat tenor berakhir adalah:

- 55 tahun untuk karyawan

- 60–65 tahun untuk wiraswasta/profesional

Contoh: jika Anda berusia 40 tahun, maka tenor maksimal yang disetujui bisa 15–20 tahun, tergantung kebijakan bank.

4. Memiliki Penghasilan Tetap

Bank hanya menyetujui KPR jika pemohon memiliki sumber penghasilan rutin dan stabil setiap bulan, baik sebagai:

- Karyawan tetap

- Wiraswasta

- Profesional (dokter, notaris, freelancer dengan bukti penghasilan)

Biasanya, penghasilan minimal yang disyaratkan berkisar Rp3–5 juta per bulan, tergantung jenis KPR dan wilayah tempat tinggal.

5. Masa Kerja atau Usaha Minimal 1–2 Tahun

Untuk menunjukkan kestabilan finansial, bank mensyaratkan:

- Karyawan: minimal sudah bekerja 1 tahun di tempat kerja saat ini

- Wiraswasta/profesional: usaha berjalan minimal 2 tahun, dibuktikan dengan legalitas usaha dan laporan keuangan

6. Tidak Memiliki Riwayat Kredit Bermasalah (BI Checking/SLIK)

Bank akan mengecek riwayat pinjaman Anda melalui BI Checking (SLIK OJK). Jika Anda pernah menunggak cicilan, memiliki tunggakan kartu kredit, atau kredit macet, maka pengajuan KPR bisa langsung ditolak.

Tips Brighton: Sebelum mengajukan KPR, cek riwayat kredit Anda melalui layanan iDeb OJK secara online.

7. Memiliki NPWP dan Dokumen Pribadi Lengkap

Persyaratan wajib lainnya:

- KTP (suami dan istri jika menikah)

- Kartu Keluarga

- Surat Nikah

- NPWP pribadi

- Buku tabungan 3–6 bulan terakhir

Dokumen lengkap = proses lebih cepat.

8. Memiliki Rekening Tabungan di Bank Terkait (opsional)

Beberapa bank mensyaratkan agar Anda membuka atau sudah memiliki rekening aktif di bank tersebut sebagai syarat administratif. Ini juga memudahkan proses pembayaran cicilan secara otomatis (autodebet).

9. Membayar Biaya Tambahan (di luar DP)

Selain uang muka, Anda juga wajib menyiapkan dana tambahan untuk:

- Biaya appraisal (penilaian rumah)

- Biaya notaris dan AJB

- Biaya provisi dan administrasi bank

- Asuransi jiwa dan kebakaran

- Pajak-pajak (BPHTB, PPh final, dll.)

Total biaya tambahan ini bisa mencapai 5–8% dari nilai properti. Siapkan dananya sejak awal agar tidak mengganggu proses akad.

Jadi, memenuhi syarat KPR rumah adalah langkah wajib agar pengajuan Anda disetujui bank. Pastikan usia, penghasilan, riwayat kredit, dan dokumen sudah sesuai ketentuan. Jangan lupa siapkan dana tambahan untuk proses akad dan pajak.

Tips Lolos KPR dan Diterima Bank

Setelah mengetahui syarat-syarat dan cara mengurus KPR, kini saatnya Anda mempersiapkan strategi jitu agar pengajuan KPR Anda disetujui bank tanpa hambatan. Banyak calon pemohon yang gagal hanya karena mengabaikan detail kecil seperti skor kredit, dokumen yang tidak konsisten, atau pengeluaran bulanan yang terlalu besar dibanding penghasilan.

Berikut ini adalah tips lengkap agar lolos pengajuan KPR, bahkan sejak percobaan pertama:

1. Pastikan Skor Kredit (BI Checking/SLIK) Bersih

Langkah pertama dan krusial: cek riwayat kredit Anda di SLIK OJK. Jika Anda pernah menunggak cicilan, tagihan kartu kredit, atau punya kredit macet, bank akan langsung menolak.

Tips Brighton:

- Lunasi tunggakan pinjaman sebelum mengajukan KPR

- Jaga skor kredit tetap sehat dengan membayar tepat waktu

- Cek SLIK OJK di https://idebku.ojk.go.id

2. Usahakan Uang Muka Lebih dari Minimum

Meskipun bank memperbolehkan DP minimum (10–20%), membayar DP lebih besar akan:

- Menurunkan jumlah cicilan

- Meningkatkan kepercayaan bank

- Mengurangi nilai plafon pinjaman (lebih aman)

3. Jaga Rasio Cicilan Maksimal 30–35% dari Penghasilan

Bank akan menghitung rasio antara cicilan KPR dengan penghasilan bulanan Anda. Jika cicilan melebihi 35% dari gaji, pengajuan bisa ditolak.

Simulasi sederhana:

Gaji Rp6 juta/bulan → cicilan ideal maksimal ±Rp2 juta

4. Jangan Ajukan Kredit ke Banyak Bank Sekaligus

Setiap pengajuan KPR tercatat dalam sistem BI Checking. Jika Anda mengajukan ke banyak bank sekaligus dalam waktu berdekatan, bank akan menganggap Anda "butuh uang" dan itu menurunkan skor kepercayaan.

Ajukan ke maksimal 2 bank berbeda, dan tunggu hasil evaluasi salah satunya.

5. Pilih Rumah dari Developer Terpercaya dan Teregistrasi

Jika Anda membeli rumah dari pengembang (developer), pastikan:

- Developer memiliki kerja sama resmi dengan bank

- Proyek memiliki legalitas lengkap

- Status tanah jelas (SHM/HGB)

Developer yang terdaftar dan memiliki track record baik akan mempermudah proses KPR karena dokumennya sudah diverifikasi bank. Sebaiknya cari diportal properti terpercaya seperti Brighton.co.id.

6. Hindari Perubahan Penghasilan Mendadak

Jika Anda baru pindah kerja, berganti status dari kontrak ke tetap, atau punya usaha baru, tunda pengajuan KPR hingga minimal 3–6 bulan agar stabilitas finansial terlihat oleh bank.

Bank cenderung menyukai:

- Karyawan tetap (masa kerja minimal 1 tahun)

- Usaha yang sudah berjalan >2 tahun

7. Rapikan Catatan Keuangan dan Tabungan

Bank akan memeriksa mutasi rekening dan catatan tabungan Anda untuk melihat stabilitas penghasilan dan pengeluaran.

Pastikan:

- Tidak ada transaksi mencurigakan

- Saldo akhir stabil atau meningkat

- Transaksi gaji rutin dan jelas

8. Gunakan Pendamping (Joint Income) Jika Perlu

Jika penghasilan pribadi dianggap kurang, Anda bisa mengajukan KPR joint income (penghasilan digabung) bersama pasangan sah (suami/istri) untuk meningkatkan plafon pinjaman.

9. Siapkan Semua Dokumen dengan Rapi dan Konsisten

Kesalahan kecil seperti KTP tidak sama dengan surat nikah, atau nama di NPWP berbeda, bisa menghambat atau menggagalkan pengajuan KPR.

Pastikan semua data di:

- KTP

- KK

- Surat Nikah

- NPWP

- Slip Gaji

sama dan konsisten

10. Hindari Memiliki Terlalu Banyak Cicilan Lain

Jika Anda sudah memiliki cicilan motor, kartu kredit, pinjaman online, atau utang lainnya, kurangi dulu sebelum mengajukan KPR. Terlalu banyak kewajiban finansial akan membuat bank menilai Anda tidak layak.

Kunci lolos KPR adalah riwayat kredit yang bersih, penghasilan yang stabil, dan dokumen yang lengkap serta konsisten. Jangan hanya fokus pada memilih rumah—pastikan juga kesiapan finansial dan administratif Anda sudah maksimal.

Itulah penjelasan lengkap terkait Apa Itu KPR Rumah: Syarat, Cara Mengurus, dan Tips Lolos KPR. Semoga informasi yang kami berikan bermanfaat, terutama bagi Anda yang hendak membeli rumah atau renovasi rumah. (Why)

Brighton.co.id: Situs jual beli properti terbaik, terlengkap, dan terpercaya

Temukan ribuan listing rumah, apartemen, tanah, villa, ruko, dan gudang hanya di Brighton Real Estate

Topik

Lihat Kategori Artikel Lainnya